50万独立站卖家,是否会选一个BigCommerce?

图片来源:图虫创意

图片来源:图虫创意

看好中国市场,BigCommerce积极的对华政策在过去一个多月初见成效。

7月底,全球软件即服务(SaaS)电子商务平台BigCommerce首次正式对外启动中国业务,并发布中文官网,进一步加强ToB业务。眼下,据知情人透露,BigCommerce已在国内规模化运营。

只是,作为近些年最火的跨境赛道,独立站显然并非一块容易啃到的蛋糕。

01 内外交困,看好长线发展

近期,随着海外DTC品牌Q2季度财报相继公布,雨果跨境发现,除个别品牌外,一大批海外头部DTC品牌,经营业绩惨淡,处于亏损状态。在新闻稿中,各品牌均提及受外部下行经济环境影响,同时也指出了当前DTC品牌面临的问题,如商品同质化、获客成本增高,消费者回归线下消费等等。

无独有偶,国内独立站卖家日子也不太好过。雨果跨境调研数据显示,受国内疫情反复、物流费持续高位运行、海外引流成本上涨等因素影响,和2021年相比,2022年1-8月,超一半受访的独立站卖家表示营收低于去年。

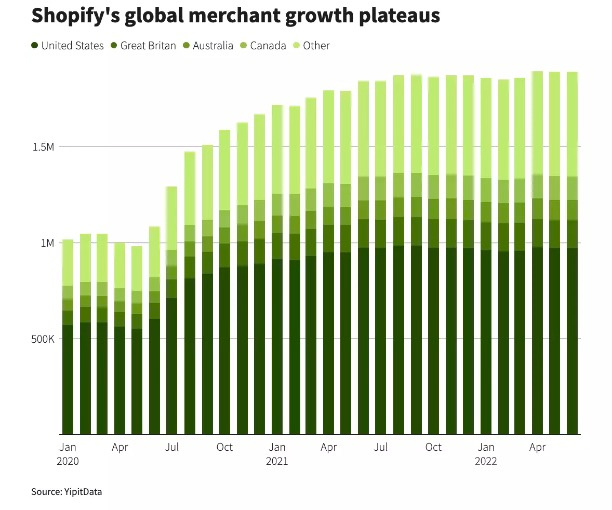

传导到前端,低迷的营收也在一定程度上影响建站平台“纳新”。据路透社报道,YipitData研究显示,2022年上半年,Shopify仅增加了71,000家新商家,与2020年增加的680,000名卖家以及去年增加的314,000名卖家相比,新增卖家数量锐减。

图/Shopify全球新卖家增长情况

YipitData分析师指出:“除非Shopify在2022年下半年增加的新卖家数量大约是上半年的两倍,否则Shopify可能会创下自2018年以来一年中最低的新卖家净增加量。”

令人唏嘘的是,此消息释出的时间节点恰好是Shopify公布Q2财报的几周后。财报显示,Shopify 2022年 Q2季度营收13亿美元,同比增长17.1%,净亏损12.04亿美元,去年同期净利润为8.79亿美元。而在财报发布的前一天,Shopify刚宣布,由于全球电商市场增长放缓,将裁减10%的员工(约千名)来减少运营成本支出。

然而,整体大环境的低迷并未影响卖家布局独立站的信心。《雨果报告》二季度调研数据显示,在1000个受访卖家中,仅有5%卖家表示已经有做独立站,30%受访卖家表示计划投入运营独立站。

跨境卖家对于渠道的需求,显示出国内独立站建站服务巨大的增长和开发空间。 基于此,BigCommerce也格外看好中国市场。根据BigCommerce的行业专家分析预测,未来在中国独立站卖家可能超过50万。

BigCommerce负责人认为,在建站服务越来越内卷的当下,中国跨境电商企业拥有更多的自主选择权,能够根据企业发展情况和实际销售需求,选择合适的建站平台,而BigCommerce恰好符合不同类型卖家品牌化的发展需求。

“通常,我们可将跨境电商独立站卖家分为:跨境平台转型卖家、B2B工厂型卖家、B2C卖家、铺货型站群卖家、DTC卖家、独立站创业卖家这几大类。当下,这些卖家都面临着如何成为品牌型卖家的转型,这就需要他们往专业化、精细化、深入化方向去发展。”

02 俘获“草根”,谨慎试探中国市场

近年来,独立站赛道肉眼可见地越来越拥挤,前有Shopify这类技术流玩家占据头部位置,后又有Shopline、Shopyy、Ueeshop等国内建站服务商铆足劲争抢客户资源。

作为“后来者”,在强压之下,BigCommerce的在华作战路线展现出富有计划、理性和高效的一面:以“草根”卖家为抓手,在存量的市场中挖掘增量筹码。

对于BigCommerce 来说,来华“卖技术”原因可能在于,不同于欧美市场的品牌高集中度,这里仍有不少新故事可以讲。根据艾瑞咨询的最新数据,2021年中国跨境电商市场规模14.2万亿元,较2020年的12.5万亿元同比增长13.6%。2021年中国跨境电商SaaS市场规模达73亿元,增速约75.8%。现阶段跨境电商SaaS现在正处于短时调整期,抢占时机变得尤为重要。

“中国品牌出海有一个独特的创新模式。”在BigCommerce负责人看来,一方面,中国拥有配套齐全的轻工业体系、完善的基础设施及高效的生产力,中国制造业在全球产业链中成本、技术、质量等方面综合优势明显。另一方面,在消费者更追求品质的市场需求下,跨境电商行业增长逻辑从产品溢价向品牌溢价过渡,以产品品质为基石的跨境卖家向着品牌升级方向转型。

“品牌型卖家更加适合能够有效沉淀流量的独立站渠道,通过消费者全生命周期运营与具有包容性的SKU体系提高复购率和销售。”

在这样的土壤环境下,BigCommerce将那些试图往品牌转型的中小企业视为在华业务的突破口。

品牌卖家的体量跟卖家发展层次呈正相关。由于企业规模、人才技术等方面的限制,对于占出海大多数的中小企业来说,独立站业务仍然是一项“重资产投资”。而BigCommerce正将独立站业务变成一项“轻资产投资”,以此吸引“草根”卖家群体。

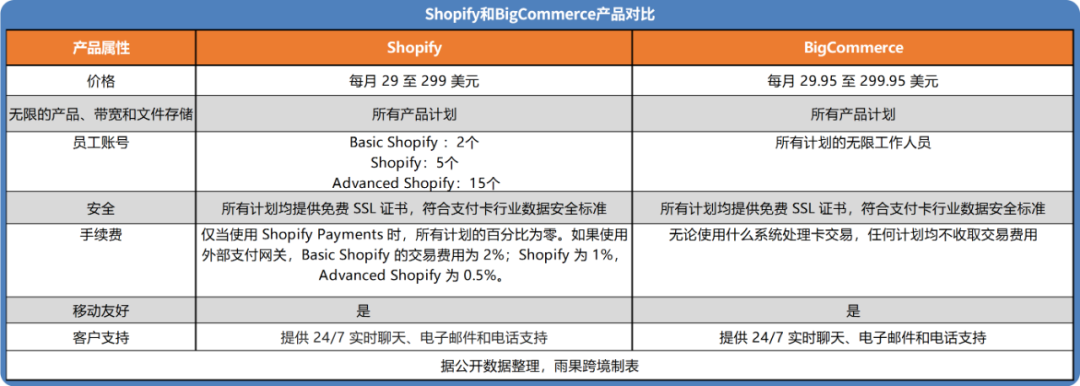

在这过程中,更低的建站成本恰好是极重要的“饵”。和Shopify一样,BigCommerce的主要收入来源是卖家的订阅费。有别的是,Shopify采取阶梯式的手续费,BigCommerce则表示“无论使用什么系统处理卡交易,任何计划均不收取交易费用”。

在相似订阅费的价格带,凭借“0手续费”,BigCommerce显然有了广泛覆盖的群众基础。

03 对垒 Shopify ,任重而道远

在进驻中国市场之前,BigCommerce已经为独立站业务准备多时。早在创立初期,BigCommerce就专注为中小企业提供SaaS电商平台建站服务,并将之视为业务根基。

自2015年开始,BigCommerce开始逐步拓展高端市场,并于2021年在美国纳斯达克上市。至今,BigCommerce已为150个国家/地区的60000多家商家提供支持。

带着积极拓荒的出海目标和稳扎稳打的策略布局,BigCommerce在经营业绩上不断往上爬。

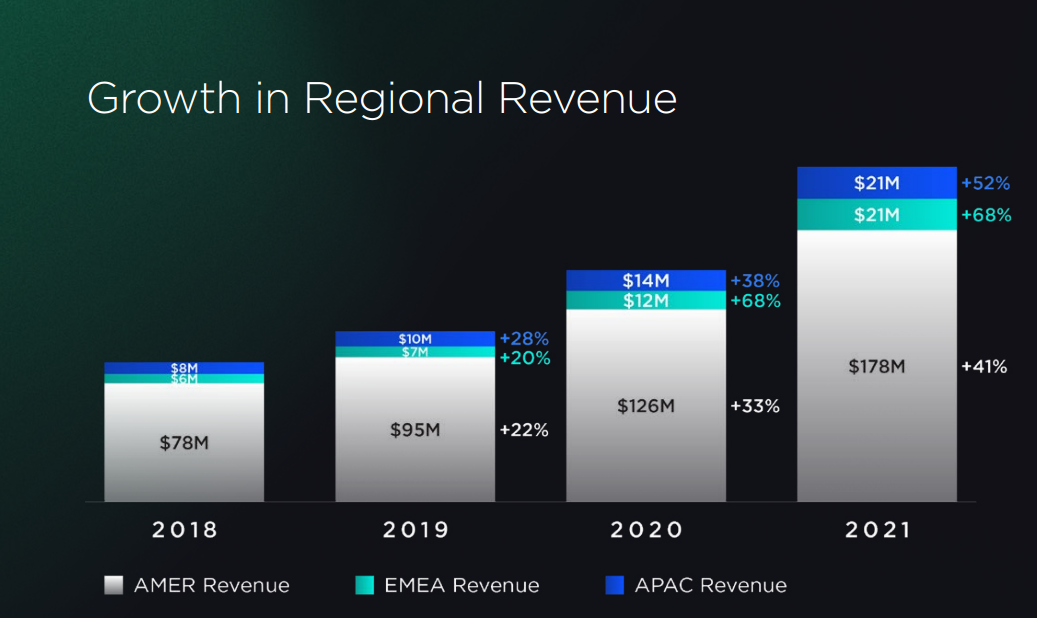

BigCommerce在这几年的发展过程中,显示出十足的韧性。2018年BigCommerce营收9200万美元,并在此后三年快速增长:2019年营收1.12亿美元,2020年营收1.52亿美元,到2021年总收入已飙升至2.2亿美元。

图源:2021年BigCommerce 财报

随着越来越多的商家加入,BigCommerce 的“钱途”在投资人看来一片光明。“我们应该会看到 BigCommerce在2024财年(甚至更早)进入盈利区。”

一位投资人表示:“虽然在同一赛道上奔跑,BigCommerce和Shopify并不具有完全的可比性。不可否认,Shopify有着更响的声名,更高的市场份额以及更大规模的用户群体。然而随着生态系统的拓展和新商家的引入,BigCommerce的增长潜力相对于Shopify可能仍被低估。”

更长的增长跑道是现阶段BigCommerce的竞争筹码,而在这过程中,挖掘新兴市场的潜力成为拉动业务增长的重心。据8月4日,BigCommerce发布的2022年Q2财报显示,与2021年第二季度相比,BigCommerce在美洲的收入增长了41%,欧洲、中东和非洲地区的收入增长了42%,亚太地区的收入增长了18%。

这之中最大的“功臣”之一,莫过于今年2月BigCommerce与拉美电商平台MercadoLibre的“联姻”,这一举措直接扩大了BigCommerce在美洲地区的电商业务,使BigCommerce平台的商户能够向Mercado Libre近1.33亿拉美消费者销售产品。

与此同时,BigCommerce也在奥地利、丹麦、挪威和瑞典等国开设了正式的欧洲业务。

除了扩展新兴市场机会以外,2021年7月初,BigCommerce通过与亚马逊多渠道配送(Amazon Multi-Channel Fulfillment)的携手,补足了自身在物流上的短板。至此,BigCommerce美国商家可以使用亚马逊的订单履行服务更轻松地履行他们的电子商务订单,无论他们是否在亚马逊上进行销售。

这次合作使平台商家能够获得更快的运输速度和更低的履约成本,而这种内生的驱动力则是BigCommerce极为重视的生态系统拓展。

作为后续业务发展的重要一部分,现阶段BigCommerce在华业务虽未有明确扩张时间表,但BigCommerce在华业务的落地正在继续。据平台方面透露,目前平台以深圳为起点,业务范围辐射广东、福建和江浙地区的出海企业,主要覆盖家居、制造业、运动装备、服装配件和一些必需品行业。

至于在这过程中,BigCommerce是否如新闻报道所说“带着高性价比方案来到中国”,还需时间检验,卖家证明,让我们拭目以待。