跨境电商年度战争:从短跑换长跑

本文经授权转载自:霞光社

作者 | 冯叶

北美的“黑五”购物节的热闹刚结束,中国的电商企业就迎来另一场狂欢——2023年11月29日晚间,拼多多盘中市值首次超越阿里巴巴,一度成为美股市值最大中概股。

此前一天,拼多多发布Q3财报。财报显示,该季度拼多多实现营收688.4亿元,同比增长94%,远高于市场预期的548.72亿元。

尽管备受瞩目的Temu未在财报中被直接“点名”,其营收、成本、营销投入等数据也未披露,但业内共识是,Temu是拼多多第三季度财报亮眼的最大功臣。据《晚点 LatePost》,Temu为 2024 年定下的GMV目标为300亿美元,比2023年目标的两倍还多。

与Temu并称为“电商出海四小龙”的SHEIN、TikTok Shop、速卖通(阿里国际数字商业)同样各自消息不断:

路透社于28日称,SHEIN已秘密申请在美国上市,可能在2024年启动IPO;

TikTok Shop虽然在10月迫于印尼政策压力暂停业务,但仍然积极寻求东南亚业务转机,而按印度尼西亚贸易副部长杰里·桑布阿加于28日的表态,只要遵守印尼适用的法规和程序,TikTok就可以自由地与任何电子商务平台合作;

阿里国际数字商业(AIDC)在蒋凡掌舵后有明显增长,在阿里巴巴集团11月16日发布的2024财年二季度财报中,阿里国际数字商业与菜鸟集团收入同比增长分别为53%、25%,是增长最为强劲的两大集团。

尽管在“黑五”与“网一”大促期间,“出海四小龙”拿出了看家本领,折扣、补贴、战报接二连三。但宏观来看,这似乎不再是一场刀光剑影的混战,而是各有各的发力方向。这也预示了各平台在2024年的发展目标,可以看到,其战略层次正在拉开。

Temu的最大目标仍是增长,而相比Temu在北美的激进价格战,被视为最大竞品的SHEIN则以利润为先,将目标转向深化供应链与品牌效应,今年其更是先后入股Forever21母公司、举办平台招商大会,加速平台化战略;TikTok Shop以社交电商模式突飞猛进,但始终未能摆脱合规魔咒,今年其在努力保住东南亚市场的同时,在北美谨慎试水,明年或将继续主攻美国与东南亚市场;速卖通今年则把主要精力放在服务上,与菜鸟推出“全球5日达”,升级的物流体验让其在欧洲与韩国持续增长。明年,速卖通大概率会坚持此战略,继续深耕欧洲市场。

跨境电商之战正翻过最激烈争斗的时候。接下来,是“出海四小龙”逐渐摸准定位的时机。如果此前的战役是竭尽全力的100米短跑赛,现在则转换成了全程马拉松,比拼的是耐心。

刚刚过去的“黑五”海外购物节,“电商出海四小龙”们尽情展现着才华:

Temu在首页挂出了“降价90%”的横幅,并将活动周期拉长至47天;TikTok Shop其次,活动持续35天;SHEIN的大促活动从11月6日起,持续26日左右。在中国跨境电商的“外卷”攻势下,亚马逊首次拉长将黑五大促时间拉长至11天。

低价突围,仍是Temu的拿手好戏。本次黑五,Temu为用户发放了100美元、200美元大额优惠券。高性价比吸引了大量用户,此前,Temu一度被留学生称为“开局神器”。大促期间,也有商家晒出爆单记录,表示“托黑五的福,今天破了1700单。”

上线的一年多时间里,Temu始终坚持低价策略,主打的“砍一刀”“拼团”等概念,已经植入进了美国用户的心智。“Shop like a Billionaire”(像亿万富翁一样购物)是Temu年初在超级碗上投放的洗脑广告,意在直白告诉观众:因为价格足够低,刷卡的时候,你可以像富翁一样忽略数字。

Temu投放于超级碗的广告。图源:Temu官网

被视为Temu竞品的SHEIN,此前被称为“北美版拼多多”,靠低价服装品类取胜,并逐步拓展了全品类商品,但从战略上看,其并未盲目加入价格战。

据《晚点LatePost》,SHEIN今年要求部分同款商品价格不能高于Temu,一旦价格高了就会更换供应商,或者为商品提供补贴,但“SHEIN的补贴是有限度的,对于Temu平台上绝对低价的同款商品,SHEIN会选择直接下架。”

SHEIN的保守源于此前的利润下跌。2022年,SHEIN的总收入与GMV都保持增长,但利润为7亿美元,是创办十年以来首次下滑。一方面,SHEIN需要在今年保住账面好看;另一方面,SHEIN又面临着Temu、TikTok Shop的围剿,颇有“内忧外患”之感,此次赴美IPO或许也能在一定程度上探索新的出路。

对比已经发展到成熟阶段的SHEIN,美区“新手”TikTok Shop的尝试较为小心。尽管TikTok Shop在大促期间对用户与商家进行了双端补贴,似有打价格战的趋势。但长远来看,TikTok Shop或许并不想完全靠低价取胜。与10月印尼站下线有关,TikTok Shop当下最在意的仍是合规风险。

“低价”曾是中国跨境电商平台最鲜明的特征之一。现在,尽管这个标签未被全部摘下,但可以看到,除了Temu在价格战略上较为激进外,SHEIN、TikTok Shop都未死盯价格,而是在利用自身优势,建造平台特有的护城河。此外,各平台的打法,也预示它们的市场定位已经出现差异。

Temu之所以坚持低价战略,是因为其首要瞄准的就是下沉市场。下沉市场的受众数量广泛,很适合打“群众基础”。有了用户基数后,Temu才可以更好地将“高性价比”概念植入消费者心中。并且,Temu的全品类定位意味着它迟早会与“老大哥”亚马逊正面“刚”,但亚马逊定位更加高端,Temu先用价格拉开差距,圈住特定人群,未来才能更好地面对挑战。

SHEIN不再跟Temu硬拼价格,是因为供应链优势足够明显。

SHEIN发展十年,制胜关键就是“小单快返”。比起传统的大批量生产囤货模式,“小单快返”更为灵活。SHEIN会要求工厂先小批量生产商品,在经过市场验证后,对销量高的商品加量订购,表现不佳的商品则迅速“砍掉”。据SHEIN员工消息,SHEIN仍会持续深耕广东的供应链网络建设。

依托供应链优势,SHEIN开始探索平台化战略。在与SPARC Group旗下品牌Forever 21达成长期战略合作后,SHEIN又收购了英国快时尚品牌Missguided。这些举动意味着SHEIN正逐渐渗透线下品牌,在全球化的同时也加速平台化运营模式。

Forever21已正式上线SHEIN官网。图源:SHEIN官网

长远来看,TikTok Shop也不会将重点放在“价格战”上。TikTok Shop直到今年9月才在美国全量开放,此前一直对商家的入驻审核极为严格。其更想在合规的前提下,探索兴趣电商与货架电商融合的可能性。“货找人”的兴趣电商模式适合做白牌商品,“人找货”的货架电商模式则利于建构商城的整体生态,对想做品牌化的商家有好处。

老牌出海玩家速卖通也过了用低价厮杀的阶段。9月底,速卖通与菜鸟推出“全球5日达”服务,并率先在英国、西班牙、荷兰、比利时、韩国上线。阿里国际表示,本次“黑五”,沙特、阿联酋的消费者预计在10个工作日内收到订单。背靠菜鸟,速卖通的物流优势已经“外卷”到了极致。

大促期间的短期争夺或许会放出“价格战”的烟雾弹,但透过硝烟可以看到,低价背后,如何留存用户、克服物流与供应链障碍、搭建品牌影响力更为重要。“出海四小龙”各有所长,定位逐渐明朗。

当下跨境电商赛道大火的全托管模式,并不是新鲜事物。

亚马逊早期便诞生了VC(Vendor Central)账号类型,针对这类供应商,亚马逊会直接采购产品,并负责销售、后端物流等工作,这套流程与全托管十分相似。但很显然,亚马逊没有重点发展VC,用户认知也随之淡化。

“电商出海四小龙”又重新将全托管模式带回行业视野:

Temu从2022年9月1日与美国上线起,就一直贯彻全托管模式,卖家仅负责供货与运送到仓,定价、销售、物流、售后等环节均由平台负责;

一直专心做自营的SHEIN也在今年年初开放了第三方卖家入驻,推行全托管模式;

TikTok Shop于今年5月开放沙特与英国跨境电商全托管模式的招商,8月在美国上线全托管模式;

速卖通从去年年底开始内部测试全托管模式,于今年4月全品类推广“Choice”频道。

速卖通“Choice”频道。图源:速卖通官网

全托管已然是跨境电商赛道的大趋势,但各平台的打法和考量有所不同。

对Temu而言,全托管模式能将交易流程集中化,平台会对运营、物流、售后等过程更有掌控性,适合在初期快速走量,占领下沉市场。且由于商品会经手平台,空包、虚假交易的违规行为也会减少,规范化的操作更利于用户留存。

SHEIN需要通过全托管模式接入更多优质商家,拓宽品类。霞光社联系到一位同时经营SHEIN和Temu的全托管卖家,对方表示,“SHEIN的门槛更高一些,需要营业执照等证件。而且比起Temu,SHEIN更注重产品图片上传时的知识产权问题,控价也没有Temu严重。”这也表明了SHEIN要一手抓增长,一手抓品牌的决心。

全托管模式带给平台的“控制权”,也有利于在进入海外市场时集中规避合规风险,减少商户的学习成本。有业内人士告诉霞光社,“欧美对TikTok不是很友好,全托管模式也有政策考量。如果让商家运营、发货等,可能会出现搞不清楚规则的情况。前期由平台掌握是最好的。”

此外,TikTok Shop似乎也发现兴趣电商的发展还需要时间,“兴趣+货架”电商模式,会更利于GMV增长。市场竞争仍然激烈,全托管模式对于刚开始布局的货架电商来说,更像“不得不”的选择。

速卖通对全托管的尝试比较谨慎,尽管速卖通今年力推“Choice”频道,但紧接着,其又上线了“半托管模式”——平台仍然会负责仓配、售后,但商家有更多自主经营权。这可能有两方面原因:

一方面,蒋凡在接过阿里国际数字商业后,想要做出成绩,全托管模式的优点是能吸引更多小微供应商入驻,平台可以用低价的小件商品提升单量;

另一方面,速卖通似乎看到了全托管模式下存在的隐患:当商家转向单一的“供货商”角色,完全不涉及运营环节后,可能会离真实的市场越来越远,对产品的敏锐度、对消费者的感知也随之下降。均衡自营、全托管、半托管三种模式,才能让平台生态发展得更好。

回到亚马逊为何没有大力发展VC模式的话题,就会发现速卖通的考量不无道理。《每日经济新闻》曾评价,“全托管基本省去了平台教育卖家的大部分成本,而这恰好是亚马逊曾花了大力气建设的。”亚马逊中国副总裁彭嘉屺的工作重点之一,就是“产品及卖家教育”。在平台的帮助下,卖家可以学习如何选品、定价,培养品牌思维,在面对电商赛道的激烈竞争时保持品牌韧性。而全托管模式只留下了“供货”环节,长远来看,商户的抗风险能力并不强,自主权及品牌能力的发展也较为有限。

此外,当全托管模式成为全行业追求的热点后,这条赛道也会不可避免地愈加拥挤,商家内卷可能加剧,利润空间会被进一步压缩。业内人士向霞光社表示,平台压榨的还是卖家,全托管一定是趋势,好处也很明显,数据就是最佳证明,但“肯定不会一直这样,可能会慢慢开放自营”。

根据霞光社发布的《2023年北美电商市场研究报告》,北美仍是全球最大的电商市场之一。Statista数据显示,2022年北美电商市场已达到9440亿美元市场规模,预计2027年将达到1.7万亿美元规模,年复合增长率高达14.3%。

Temu与SHEIN在北美的战役一度胶着。Temu上线三个多月后,SHEIN就“坐不住”了,指控Temu在社交媒体中模仿SHEIN的风格,最终诱导用户下载Temu应用、访问Temu官网。Temu也在今年7月起诉SHEIN违反美国反垄断法,认为SHEIN强迫供应商签署排他性的“忠诚协议”。

据悉,双方已经在今年10月撤回对彼此的诉讼,但斗争并未停止。今年刚加入SHEIN全托管的卖家告诉霞光社,“SHEIN开放第三方入驻也是为了和Temu竞争,想多做点品类,我已经开了四家店。”

可以预见,2024年,Temu和SHEIN还将在美国“打架”。

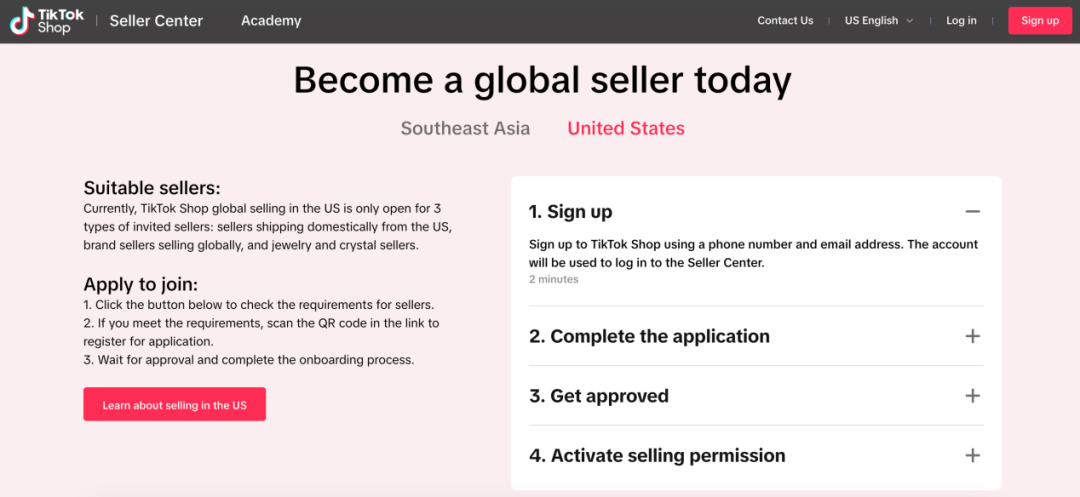

TikTok Shop在北美的野心也很明显。今年一直有消息传出TikTok Shop在美国挖人,“包括原SHEIN供应链等员工均在被挖行列。”也有业内人士指出,TikTok Shop在美国的终极对手不是新兴平台,而是亚马逊。或许这是中国跨境电商玩家在美国的共同目标。

TikTok Shop招商网站,主推东南亚与美国地区

图源:TikTok Shop官网

东南亚电商赛道已经打成红海,不过,仍有增长空间。据谷歌、淡马锡、贝恩公司联合发布的《2023东南亚互联网经济报告》,东南亚电商市场GMV在2023年达到1390亿美元,预计将在2025年达到1860亿美元,增长16%。

TikTok Shop在东南亚的布局称不上早,但的确依靠直播带货、短视频带货“杀”出了一条路。业内人士表示,TikTok Shop的东南亚竞争压力也在明显变大,“以前稍微运营一下就有很多单,现在必须很用心才能达到以前的效果。用户多了后,平台补贴也少了很多。”这也从侧面表明了TikTok Shop在东南亚地区的发展态势。

值得一提的是,据多方消息,TikTok Shop印尼站有望回归。印度尼西亚贸易副部长杰里·桑布阿加与11月28日表示,此前,TikTok是违反了仅作为社交媒体平台运营的规则,“一旦它拿到许可证,只要符合法规和程序,就可以和任何人合作。”也有消息称,TikTok近来正在与印尼电商平台Tokopedia、Bukalapak和Blibli等商谈合作可能性。

SHEIN在东南亚市场的尝试不算大胆,2021年7月,SHEIN宣布关闭印尼业务,但未说明原因。除了政策考量外,也有利润衡量,比起Shopee、TikTok Shop,SHEIN的低价策略在东南亚市场并没有太大优势。

今年7月,SHEIN在巴西的工厂正式投产,这也是SHEIN首个设在拉丁美洲的工厂。疫情扰动了拉美的电商市场,迎来增长拐点,SHEIN在此刻重仓拉美,大有押宝未来的态势。

速卖通今年在欧洲动作频频,明年也会大概率深耕欧洲市场。菜鸟国际快递数据显示,今年黑五前,速卖通菜鸟跨境优选仓的备货量同比去年涨了近9倍,其中大部分商品将被运往“全球5日达”服务覆盖的国家。西班牙是速卖通的发展重点,11月10日,速卖通在西班牙马德里WiZink中心举行了音乐会,为双十一拉开序幕。去年12月,阿里国际数字商业在西班牙上线电商平台Miravia,还定下了“2026年成为西班牙前五大电商平台”的目标。

当下出海赛道大热的中东市场,也已经吸引Temu、TikTok Shop前去布局。SHEIN在中东地区的布局较早,2015年就已进入。凭借供应链优势,用“时尚电商”的定位在中东占领了一席之地。

中东地区人口近5亿,海湾六国人均GDP超过两万美元,人口结构优质,年轻人居多,且互联网普及比例达80%。中东的热门电商市场主要集中在阿联酋、沙特阿拉伯、以色列及土耳其等国,目前仍是增量市场。

Temu于今年8月底上线以色列站点,延续了低价促销战略,并与第三方物流合作。据《界面新闻》,Temu在以色列的合作物流包括HFD和Exelot,时效为6-15天。为了提升物流效率及用户体验,Temu打出了“15天后到货,消费者可以在获得20新锡克尔积分(约人民币38.5元)的补偿。”

TikTok Shop试运营沙特站点后,首先推出的是货架电商,主打“人找货”策略。事实上,比起单枪匹马的Temu,TikTok Shop更具备用户基础和内容优势。中东消费者热衷使用社交产品,当地网红生态繁荣,利好直播带货与内容电商。但会做营销的商家不一定能做好品牌和供应链,TikTok Shop更希望拓展全品类,吸纳更多商家入局,打通货架电商的闭环。这点或许也有基于未来要与Temu竞争的考量。

速卖通于今年7月于菜鸟升级沙特“无忧集运”服务,主打“5日达”与“满包邮”,并将服务拓展到了阿联酋、阿曼、卡塔尔、巴林等重点国家。据悉,这次物流升级可以将四国的物流时效提升一半,从30天提速至12-14天。

整体来看,Temu和TikTok Shop在中东的竞争可能会更加激烈;SHEIN在中东的“时尚电商”地位仍在,正在通过线下快闪店等形式深化品牌效应;速卖通则继续拓展物流的“长板效应”,这也是平台在面对全球市场的主要战略之一。

当下,中国跨境电商平台已经把最初始的路径跑通了,各家都在探索新的出路、新的增量。“出海四小龙”的发展逐渐成熟,激烈的竞争逐渐分化,定位和打法差异也越来越明显,形成了“各分天下”的局势,留给中小平台的机会不多了。

但这注定是一场长跑比赛。回到29日晚,有阿里巴巴员工在内网员工发帖评价拼多多市值飞升:“那个看不起眼的砍一刀,快成老大哥了。”

久违露面的马云现身评论区,表达了对拼多多的祝贺,并称“谁都牛x过,但能为了明天后天牛而改革的人,并且愿意付出任何代价和牺牲的组织才值得尊重。”

(封面图源:图虫创意)