深度:2024年亚马逊卖家现状分析报告

目录

序言

一、亚马逊平台现状综述

1、买卖双边数据解析

2、电商业务规模迎来持续增长

3、亚马逊全球市场站点概览

4、人工智能技术异军突起

二、2024年亚马逊卖家的机遇与挑战

1、亚马逊商家画像

2、亚马逊商家关注的重点业务领域

3、亚马逊卖家面临的十大业务挑战

4、亚马逊商业模式与运营策略

三、亚马逊商家的销售额与盈利能力分析

1、站内销售额概况

2、商家盈利状况分析

四、成为亚马逊卖家的投入成本与回报周期

1、业务启动与运营时间周期

2、前期投入的金钱成本与收益期

3、平台营销与广告投流成本

序言

2023年全年,全球电商巨头亚马逊营收为5747.85亿美元,同比增长近12%;净利润304.25亿美元,上年亏损27.22亿美元。亚马逊官方预计,2024年第一季度的销售额将达到1380亿美元至1435亿美元,市场分析师预期销售额为1420亿美元。

经历了疫情、通胀率高企、社媒电商模式兴起等多重挑战之后,作为老牌电商平台的亚马逊依然“非常能打”。

本报告源自Jungle ScoutUngle Scout对近2000名亚马逊卖家和企业发起的调研结果,受访者来自超过100多个国家以及20个亚马逊覆盖站点,通过对平台商家的商业模式和订单履行方式、销售和利润、机遇和挑战,以及品类趋势等多个维度,全面展现亚马逊数作为电商平台在日益数字化和互联互通的全球市场中发挥的作用和价值。

【小贴士丨2024年亚马逊热门商机与品类趋势、店铺运营工具包、站内外营销资源,可关注5月9-11日深圳·2024CCEE雨果跨境展会→(点击报名) 】

一、亚马逊平台现状综述

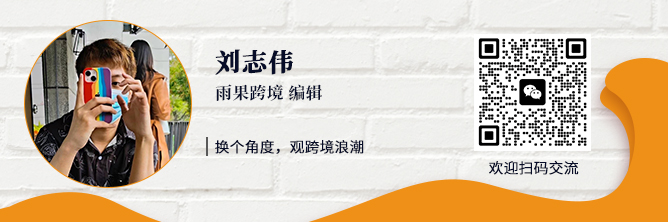

1、买卖双边数据解析

从第三方卖家/品牌端来看:

• 接近200万第三方卖家为中小型体量卖家

• 第三方卖家贡献了亚马逊平台60%的销量

• 2023年第三季度中,第三方卖家营收同比增长18%

• 超过50万个品牌入驻亚马逊平台

从消费端来看:

• 美国市场为主要的目标市场

• 全球市场中,亚马逊拥有超过3亿消费者

• 亚马逊消费者每分钟从美国卖家处购买产品数量达7800件

• 59%的消费者选择亚马逊作为产品搜索渠道

2、电商业务规模迎来持续增长

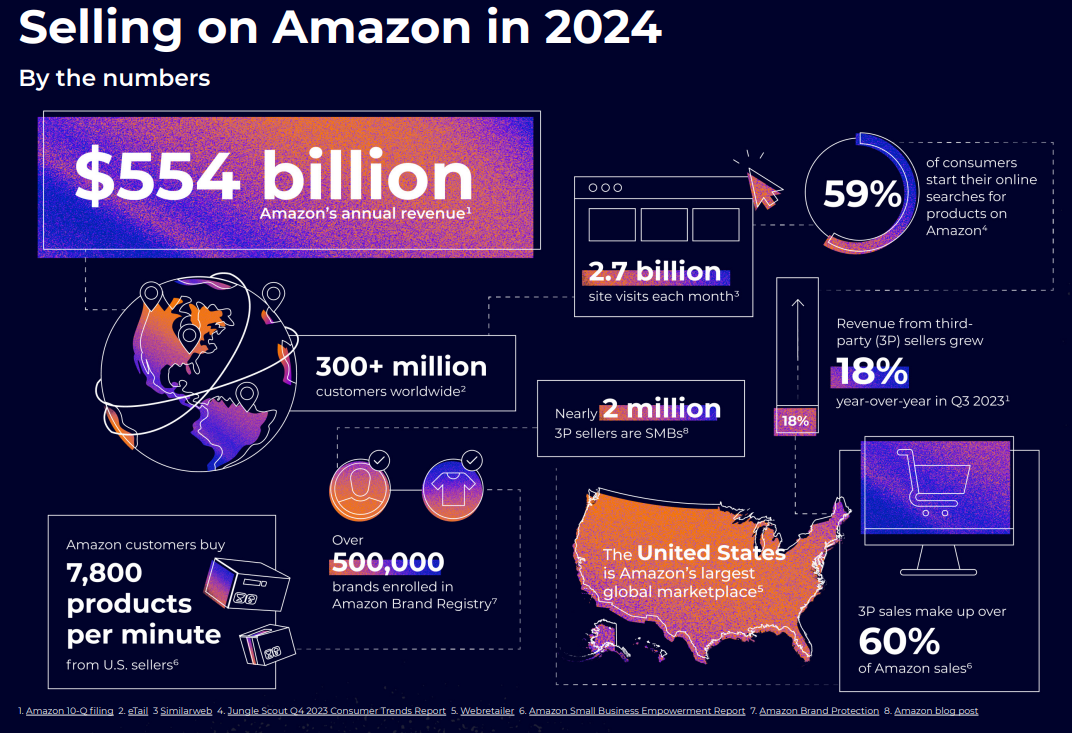

近年来,采用全渠道商业战略的品牌和卖家数量一直不断上升。

2023年,60%的亚马逊卖家/品牌在至少一个其他渠道进行销售。竞品中,同为老牌电商平台的沃尔玛不断优化线上平台的购物体验,TikTok Shop也顶着大环境的压力在各个国家市场陆续上线。20%的亚马逊卖家/品牌表示,他们将在2024年入局TikTok Shop。

3、全球市场站点概览

美国是亚马逊历史最长、最成熟的国家市场,也是亚马逊全球市场中流量最高的市场。

2023年,亚马逊推迟了在智利、哥伦比亚、尼日利亚和南非推出新市场站点的计划,2023年也成为了6年来第一个没有亚马逊新站点开辟的年份。虽然这些新市场的更新时间表尚未公布。但据报道,亚马逊已经开始为其南非市场招募卖家,新站点预计将于2024年上半年推出。

46%在美国市场运营的亚马逊卖家/品牌,同时也在至少一个其他海外市场运营。

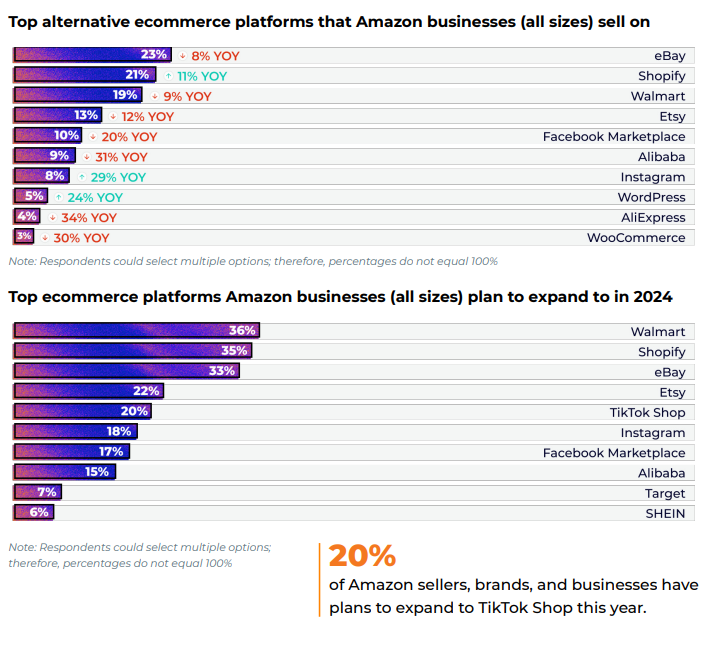

4、人工智能技术异军突起

2023年无疑是人工智能技术之年。48%的亚马逊卖家/品牌都利用了人工智能或实施了人工智能驱动的工具来帮助其运营电商业务,其中69%的商家类型为品牌与零售商。

34%的卖家/品牌使用人工智能工具撰写与优化listing,14%的卖家/品牌利用相关工具输出社媒营销内容。

二、2024年亚马逊卖家的机遇与挑战

1、亚马逊商家画像

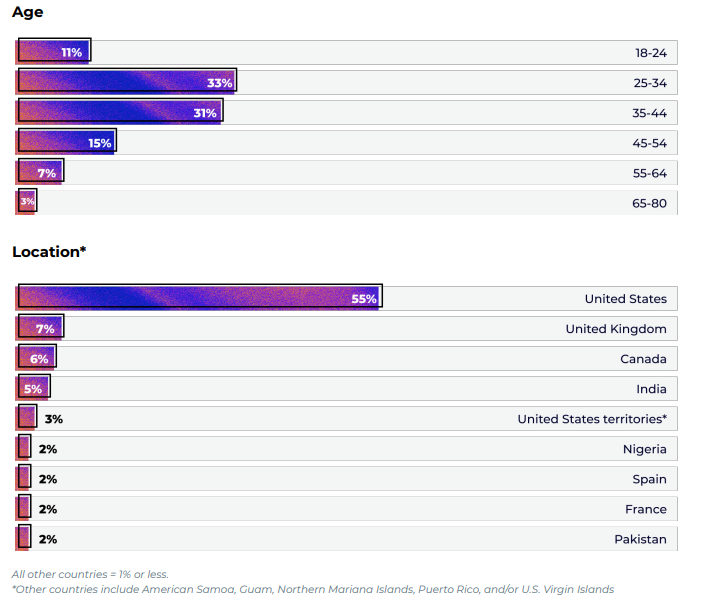

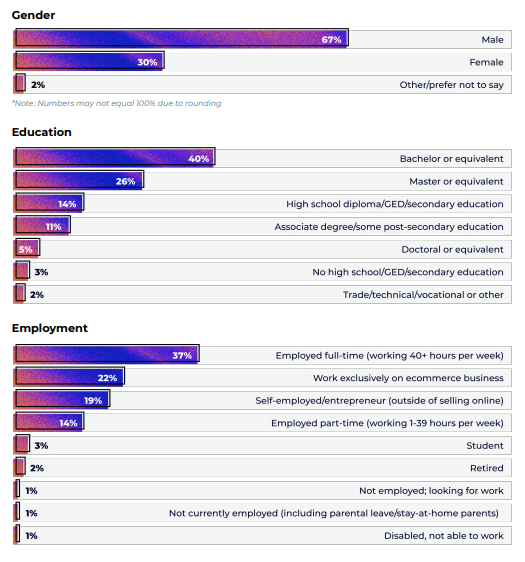

亚马逊主要的卖家年龄段为25-34岁、35-44岁,分别占平台卖家总数的33%与31%。位于美国市场的卖家占比高达55%,远高于英国市场卖家7%的比例。

61%的中小型企业卖家拥有两个或更多品牌,52%的亚马逊卖家在网上销售之外还有其他兼职。

• 第一方与第三方卖家

“亚马逊卖家”通常指的是第三方(3P)卖家,他们创造了亚马逊年度电子商务销售额的一半以上。但是,也有部分卖家为第一方(lP)卖家,他们作为亚马逊平台的供应商角色出现。

• 在亚马逊上销售产品的个体企业家和中小型企业(SMB):

–年收入低于200万美元

–71%是第三方卖家

–37%是第一方卖家

• 在亚马逊上销售产品的大品牌、零售商或母公司(旗下拥有多个品牌):

–年收入500万美元或以上

–65%亚马逊上的企业品牌和零售商也在实体店销售

–50%是第三方卖家

–62%是第一方卖家

2、亚马逊商家的业务重点领域

• 亚马逊中小企业类型卖家

–尝试新的营销策略

–扩展到其他电子商务平台或在线渠道

–不断提高市场份额

–开拓海外新市场

–进口产品

–收集竞争对手情报

–与社交媒体影响者合作

–报告品牌/业务的健康状况

–为产品进行促销

–管理财务状况

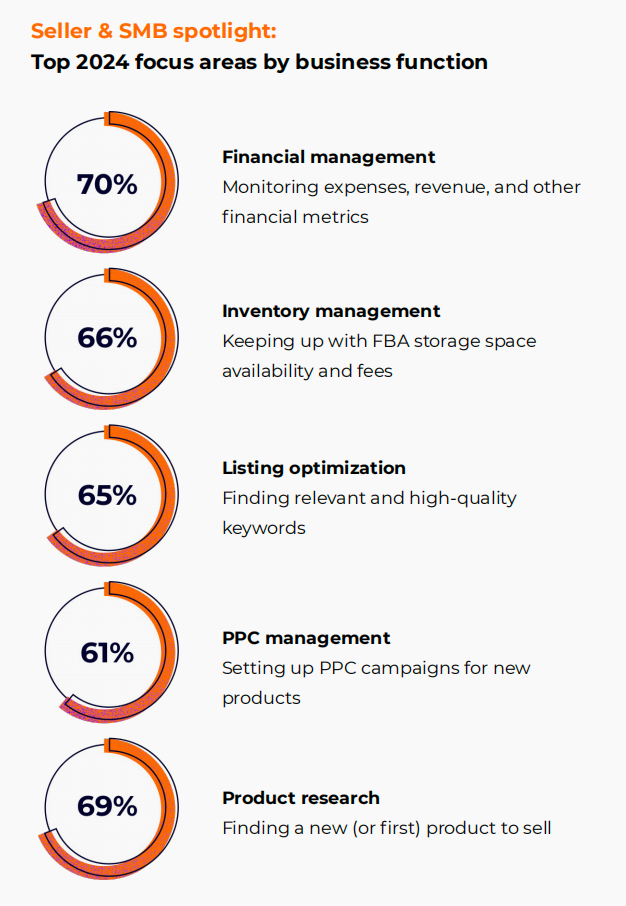

–70%的企业决定进行财务管理,监控支出、收入和其他财务指标

–66%的企业决定进行库存管理,保证FBA仓储空间足够并及时跟进费用变化

–65%的企业决定进行listing优化,寻找相关的高质量关键词

–61%的企业决定进行竞价排名管理,为新产品建立竞价排名活动

–69%的企业决定进行产品研究,找到新产品出售

• 入驻亚马逊的品牌和零售商

–产品研究

–报告品牌/业务的健康状况

–保护业务不受网络劫持者、售假者与其他黑帽黑客侵害等负面影响

–寻找供应商

–获取客户评论

–收集竞争情报

–扩展到其他电子商务平台或在线销售渠道

–扩展到线下实体店赛道

–进口产品和运营国际贸易业务

–市场占有率不断提高

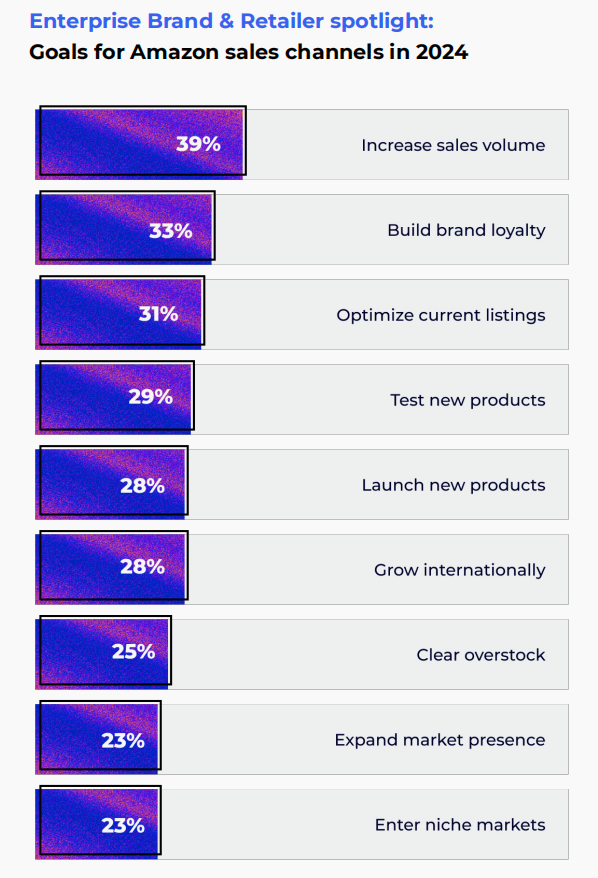

–39%的企业决定增加销售量

–33%的企业建立品牌忠诚度

–31%的企业决定优化现有的listing情况

–29%的企业决定测试新产品

–28%的企业决定推出新产品

–28%的企业决定开拓海外市场

–25%的企业决定清仓积压

–23%的企业决定扩大市场份额

–23%的企业决定进入利基市场

3、亚马逊卖家面临的十大业务挑战

对于中小企业类型的卖家来说,获得客户评论和产品研究是当前业务发展中的首要挑战,而品牌营销和提升市场份额则是品牌方和零售商所要面临的首要难题。

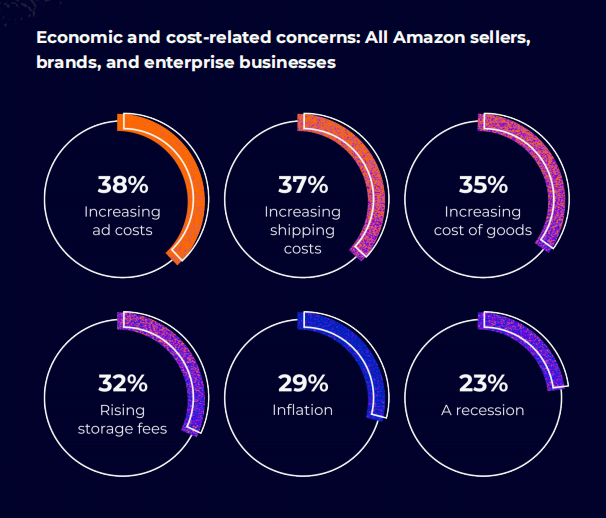

同时,对于亚马逊平台各类型卖家而言,业务运营成本上升趋势仍是2024年的主要担忧,其中,亚马逊卖家需要面临的十大外部挑战如下:

–广告成本增加

–运费增加

–货物成本增加

–日益激烈的竞争导致价格下降

–仓储费用上涨

–亚马逊对于搜索机制的修改,更加倾向于呈现付费搜索结果,而非自然搜索结果

–通货膨胀

–亚马逊的政策和服务条款不定时变更、修改

–卖家对于更多资金的需求,从而帮助有效提升销量

–保持市场知识持续输入

45%的亚马逊品牌和卖家表示,他们会考虑聘请家机构来帮助管理他们的电商业务,这一比例同比下降了13%。

4、亚马逊商业模式与运营策略

对于企业品牌和零售商来说,亚马逊只是众多线上零售渠道之一。对于卖家和中小企业来说,亚马逊可能是他们销售产品的主要或唯一渠道。

·企业品牌与零售商

亚马逊在企业品牌或零售商的整体销售策略中所扮演的角色千差万别。对一些人来说,它负责其他人的大部分年销售额,它被用于品牌建设和扩张。

75%入驻亚马逊的品牌方和零售商表示,该渠道有助于建立品牌知名度。

• 亚马逊平台对于企业的重要性

根据Jungle Scout对于亚马逊卖家的调研结果显示:

–亚马逊作为公司官方网站的补充性销售渠道,主要是为了提高知名度(34%)

–亚马逊可用于推进重要的季节性销售和特定促销(33%)

–亚马逊是一个强大的线上+线下渠道(33%)

–亚马逊作为公司主要的零售渠道,大部分的销售额源自该平台(32%)

–主要用作海外市场扩张和开拓新市场的工具(31%)

–亚马逊作为新产品全面发布前的测试渠道(30%)

注:受访者可选择多个选项,因此,百分比总和并不等于100%

• 亚马逊完善的物流体系运作

亚马逊复杂的物流系统和全球订单履行基础设施使其成为广受电商企业注目的平台。

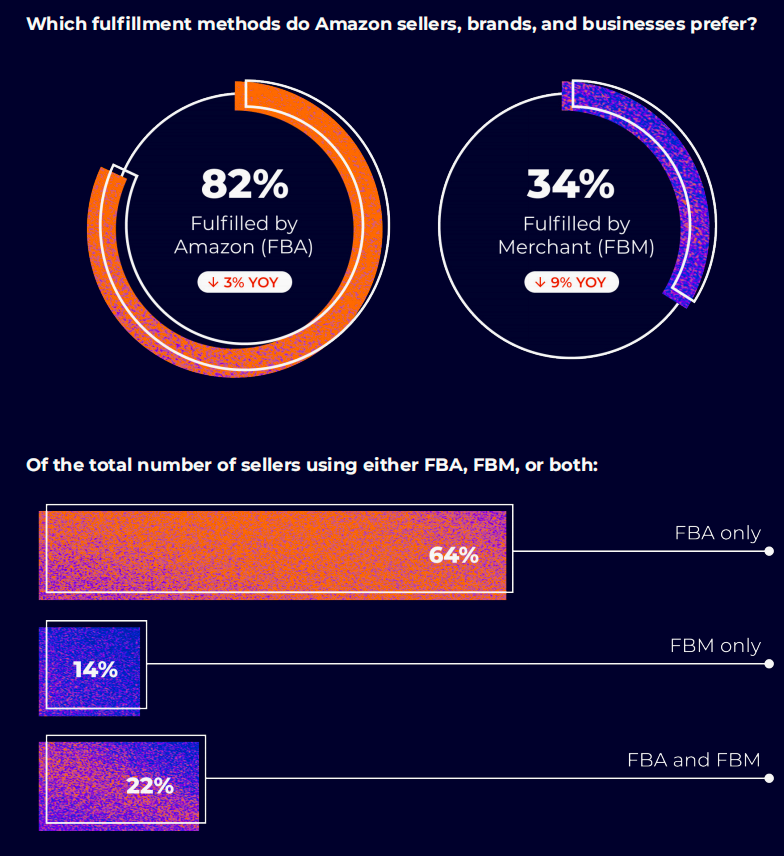

亚马逊物流(FBA)是亚马逊卖家和品牌常规使用的物流服务方式。然而,超过1/3的卖家选择自行处理物流与订单发货,这种方法被称为“商家履行”(FBM)。值得注意的是,FBA和FBM的使用率在2023年分别下降了3%和9%。

• 亚马逊平台品类维度详解

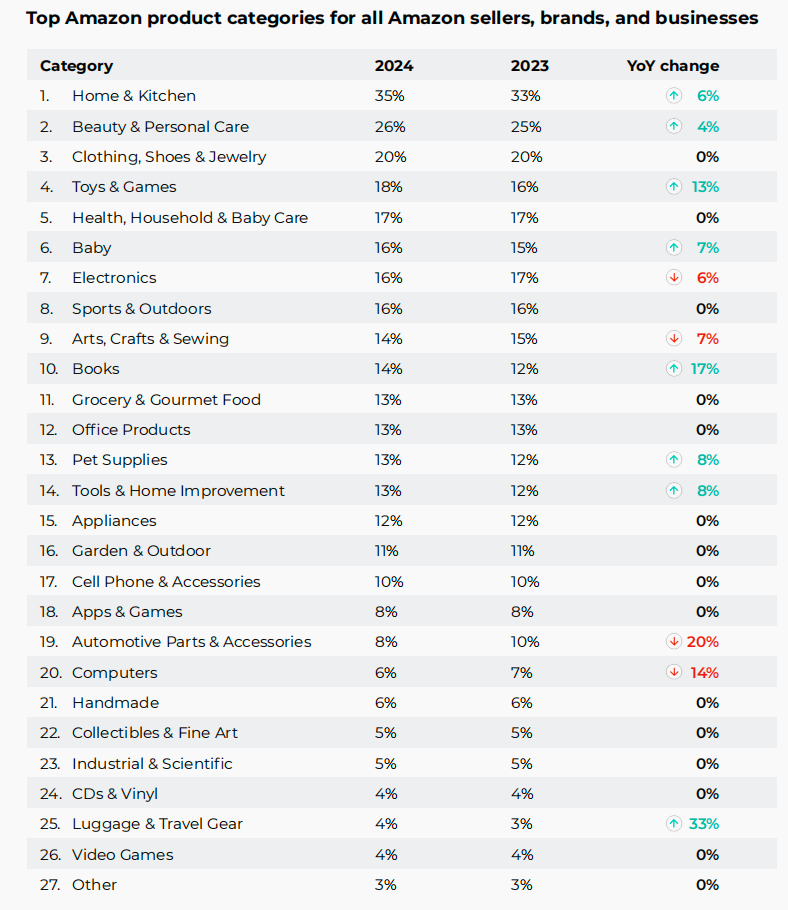

对于中小企业卖家来说,家居和厨房一直是较受欢迎的销售类别。对于企业品牌和零售商来说,家电是容易获得增长的品类。

在研究要销售的产品时,亚马逊卖家会寻找三个关键特征:

–高需求和低竞争的产品

–寻找产品或营销可以优化的维度,从而超越竞争对手

–能够以经济实惠的价格制造并从供应商处采购的产品

下图为2023年至2024年亚马逊全卖家类型中较为畅销的品类,排在前五名的品类分别为家居厨房类、美妆个护类、鞋服珠宝类、玩具游戏类、健康与婴幼儿产品类。

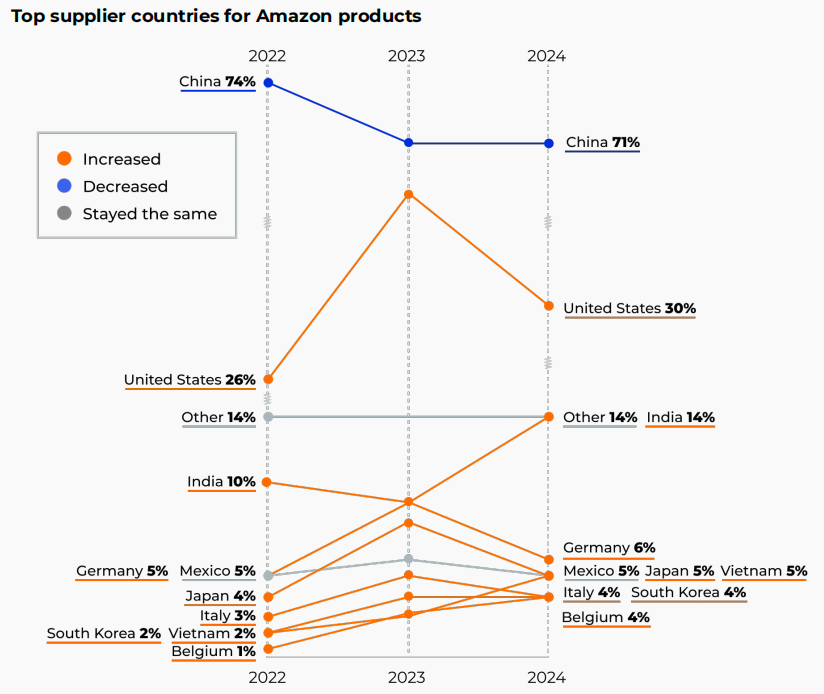

• 亚马逊卖家产品供应来源概况

目前而言,中国仍然是亚马逊各种规模业务的主要供应国。然而,随着海外运输服务和产品生产价格的波动,品牌和卖家寻找库存的国家也在发生着变化。从美国采购产品的亚马逊卖家和品牌数量同比下降了17%,而从印度采购的数量增长了56%。

在过去两年中,从比利时和越南采购产品的亚马逊卖家和品牌数量稳步增长中。而作为产品供应大国,中国依然保持着主要的市场地位,2023年,供应产品占比为71%,预计2024年的供应水平仍将持平并继续保持领先优势。

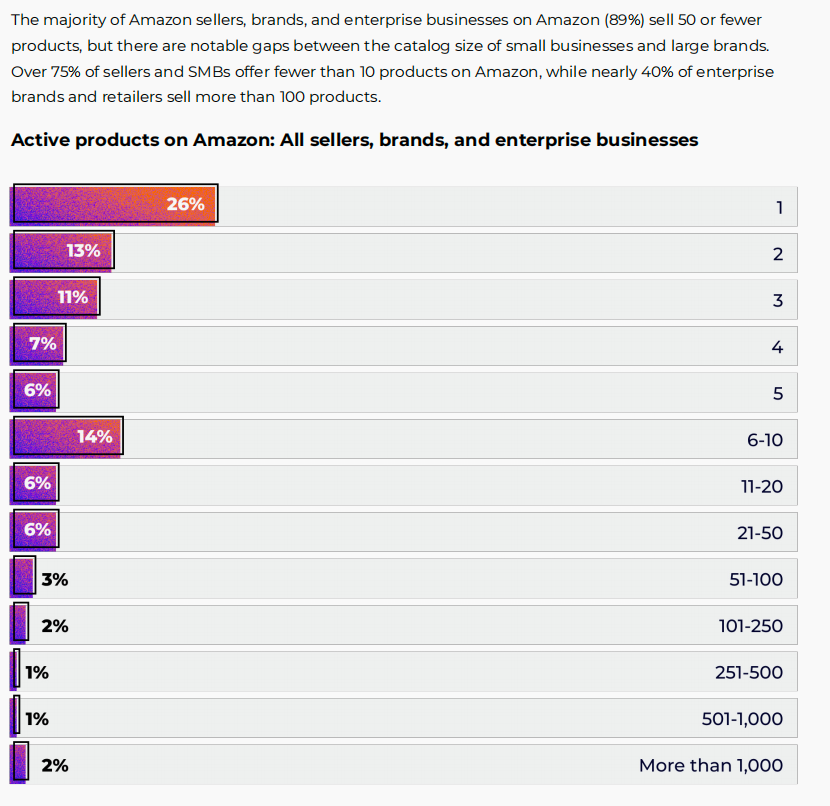

大多数亚马逊卖家、品牌和企业(89%)在亚马逊上销售50种或更少的产品,但小企业和大品牌之间的目录规模存在显著差距。超过75%的卖家和中小企业在亚马逊上提供的产品少于10种,而近40%的企业品牌和零售商销售的产品超过100种。

对于小型企业而言,产品目录数量呈现减少趋势。2023年,在亚马逊上只销售一种产品的卖家和中小企业的数量,同比增加了300%以上。

• 亚马逊产品定价策略

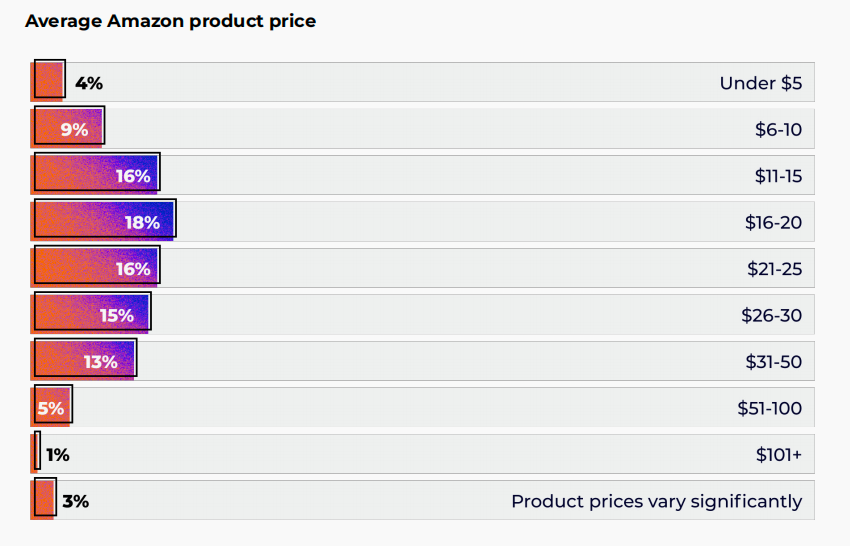

企业品牌和销售者在为产品定价时,商家必须权衡生产、运输和营销成本,以及竞争对手的要价和消费者愿意支付的价格。

许多商家使用“三分法则”:产品售价的1/3为产品本身的价值,1/3为商家需要支付的亚马逊费用,剩下的1/3为落袋收入。

下图为亚马逊平台产品的平均价格统计数据图,由图可知,78%的亚马逊商家产品定价在16至50美元:

三、亚马逊商家的销售额与盈利能力分析

1、站内销售额概况

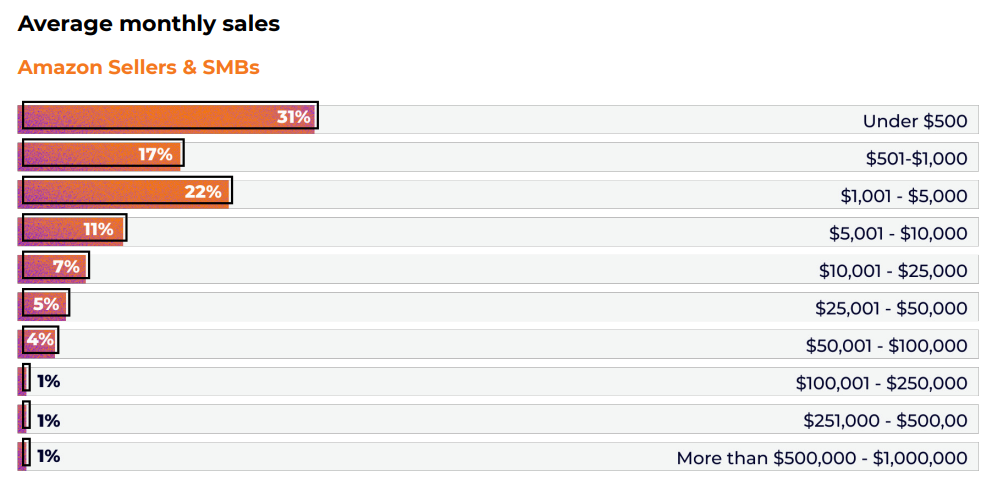

即使是SOLO型卖家和小型企业卖家,也能在亚马逊获得比一般副业更多的收入,19%的中小型企业卖家月平均销售额超过了1万美元。

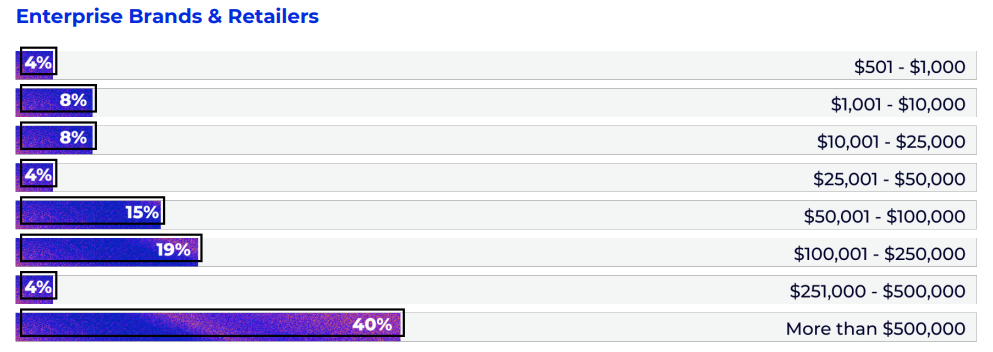

对于企业品牌和零售商类型的卖家来说,78%的企业月平均销售额超过5万美元。

纵观亚马逊中小型企业卖家群体的销售额,52%的亚马逊卖家销售额超过1000美元/月,30%的亚马逊卖家销售额超过5000美元/月。

反观亚马逊品牌型与零售商类型的卖家,63%的卖家销售额超过10万美元/月,40%的卖家销售额超过50万美元/月。

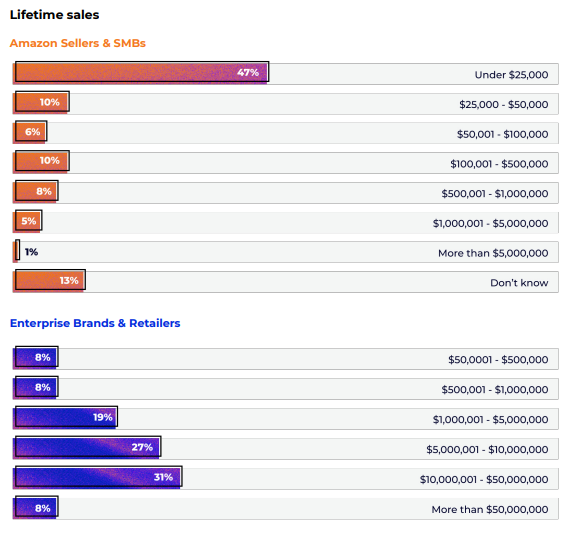

而就终身性销售额这一维度而言,亚马逊中小型企业卖家的主要销售额区间低于2.45万美元,这部分卖家数量占比高达47%;而品牌型与零售型卖家的主要销售额区间则落于100万至500万美元(占比19%)、5千万至1亿美元(占比27%)、1亿至5亿美元(占比31%),值得注意的是,销售额超过5亿美元的品牌型与零售商型卖家的占比也达到了8%。

2、 盈利状况分析

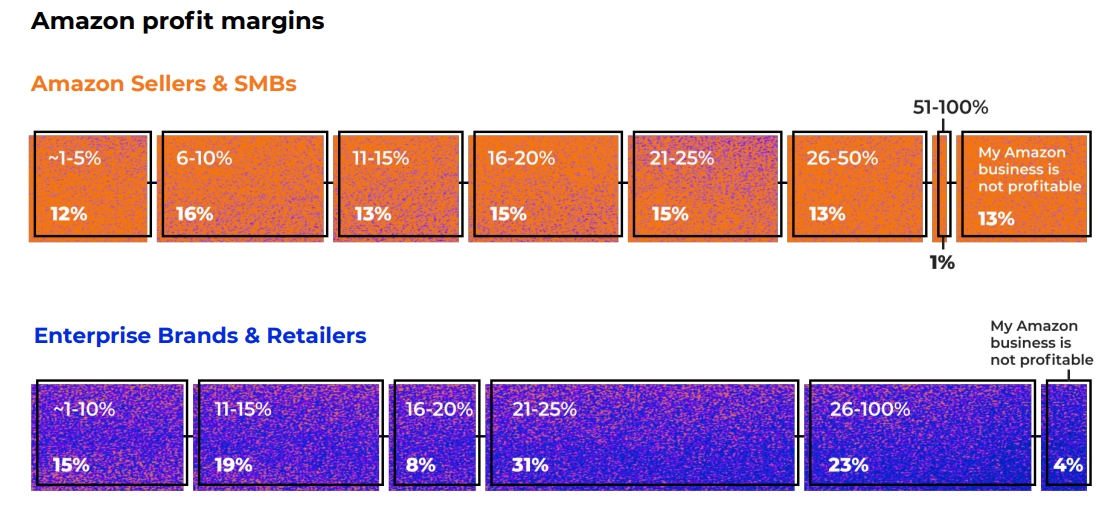

超过一半的亚马逊中小型企业卖家(57%)的净利润率超过10%,超过一半(54%)的品牌和零售商的利润率在20%以上。

尽管亚马逊商家和消费者都对上浮的成本存在担忧,但近三分之二的卖家表示,2022年的利润率同比下降情况似乎得到了缓解。

与2022年相比,超过25%的卖家与品牌在亚马逊销售过程中获得了利润。其中,44%的卖家和中小型企业的利润率高于15%,62%的品牌和零售商的利润率都高于15%。

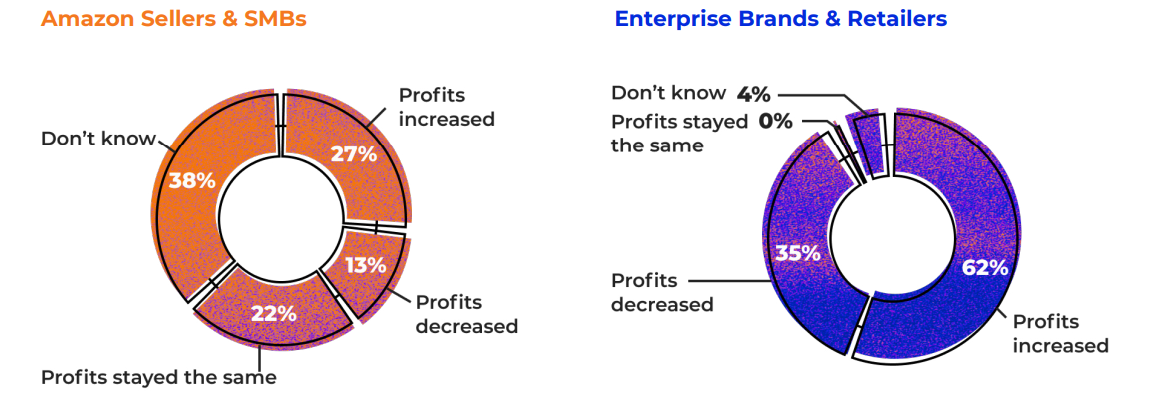

超过四分之一(27%)的小型卖家和中小型企业表示,2022年至2023年,他们在亚马逊的利润增加了,近三分之二(62%)的品牌和零售商也这么认为。

2023年利润增长的卖家和中小型企业中,大多数(67%)的商家利润增长在1%-10%。

而2023年利润增长的品牌和零售商中,大多数(63%)商家的利润增长在5%-10%。

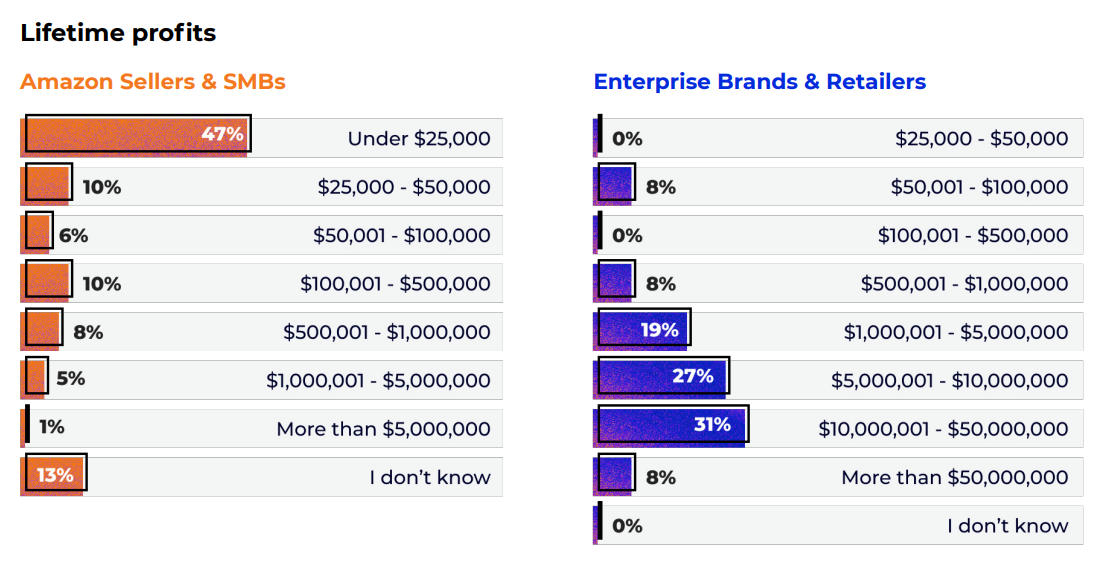

30%的卖家和中小型企业的终身利润超过5万美元,而85%的品牌和零售商则拥有超过100万美元的终身利润。

四、成为亚马逊卖家的投入成本与回报周期

1、 业务启动与运营时间周期

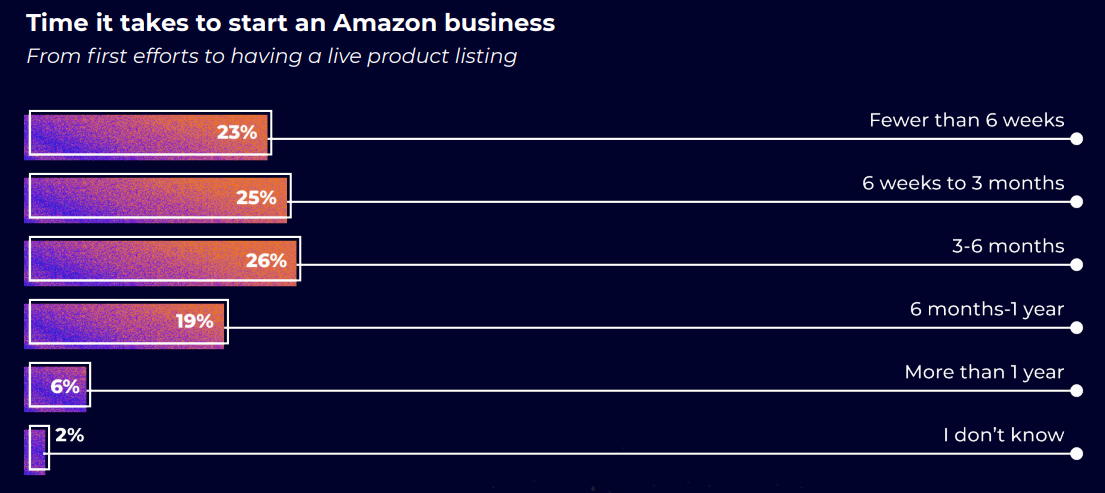

近四分之三(74%)的卖家和品牌能够在不到6个月的时间内让亚马逊业务顺利运作。

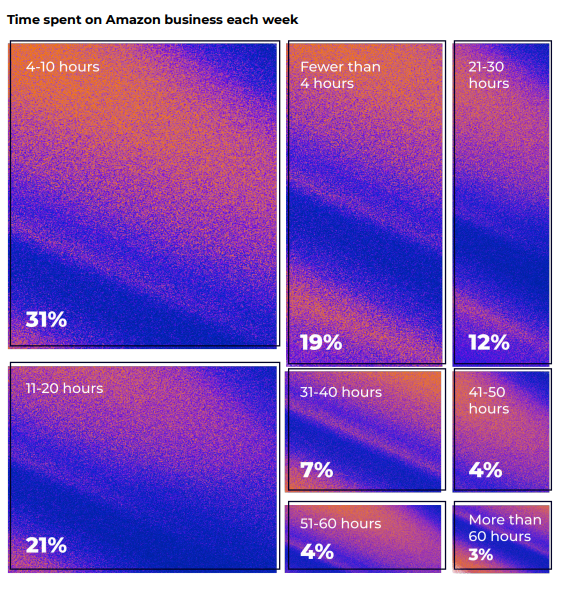

虽然大多数卖家和品牌每周投入4-20小时内管理他们的亚马逊业务,但2023年里,每周只花4小时或更少时间在亚马逊业务上的卖家数量增加了138%,而这部分卖家的数量占比也从2022年的8%,在2023年提升至19%。

2、前期投入的金钱成本与收益期

大多数亚马逊商家——无论是新卖家还是销售渠道多元化的知名品牌——都需要部署前期的业务投资,包括在市场研究、产品成本、仓储费和卖家费用以及广告费等多项成本投入。

对于大多数企业(64%)来说,这笔前期投资低于5000美元,甚至25%的企业花费低于1000美元。

幸运的是,投入后的收益很高。超过三分之一(35%)的卖家和中小型企业在不到6个月的时间内实现盈利。对于企业品牌和零售商来说,更多的资源投入能使盈利周期缩至更短,77%的企业在不到3个月的时间里即可获得收益。

值得注意的是,58%的亚马逊卖家在开店后的一年内便获得了收益。

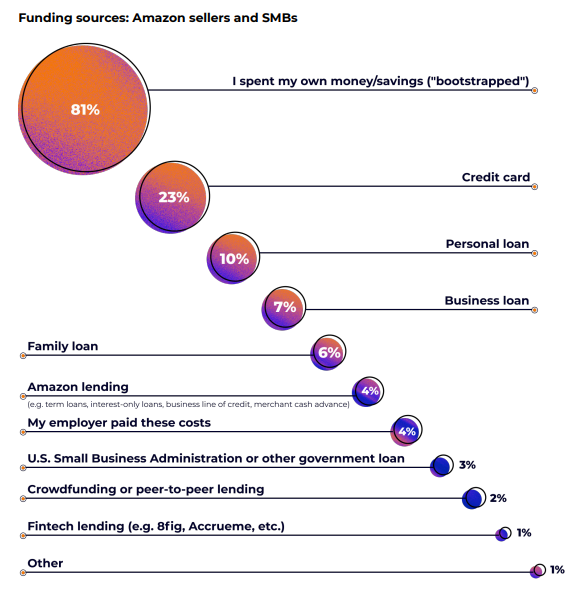

在小型卖家和中小型企业中,81%的受访者表示自己动用了存款完成开店。

3、平台营销与广告投流成本

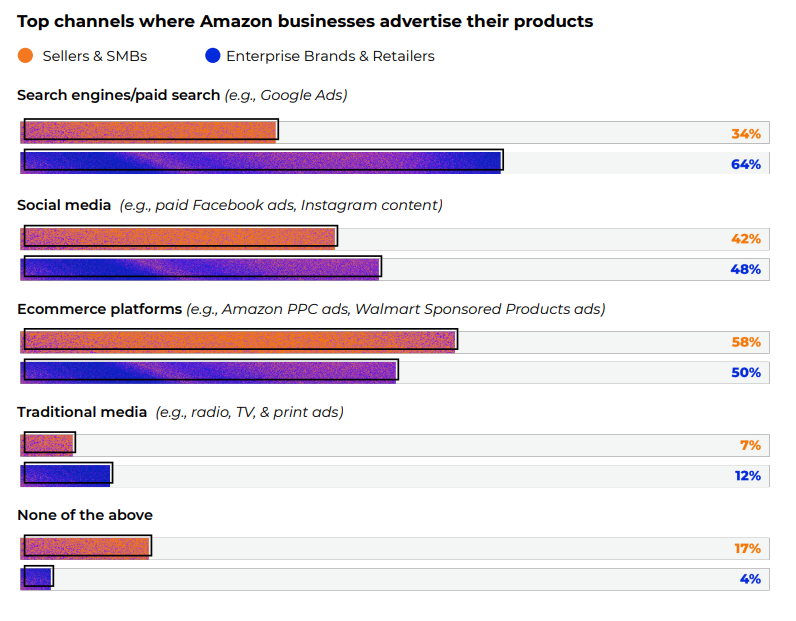

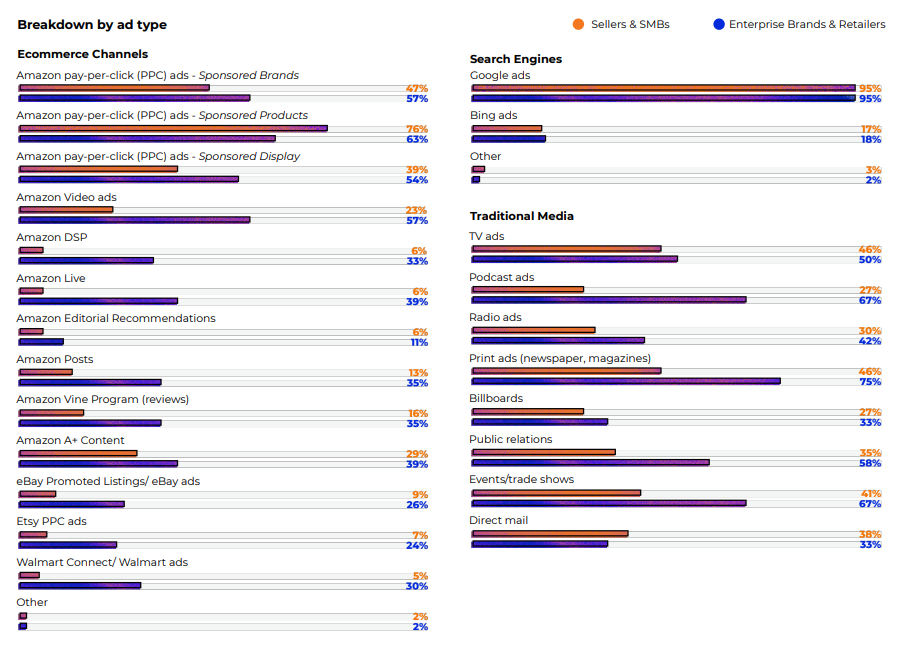

亚马逊平台中,84%的企业在站内为自己的产品投放广告。对于卖家和中小企业来说,电子商务平台是广告投放的首选,58%的商家选择投资于点击付费广告(PPC)。

付费搜索广告在品牌和零售商中最受欢迎,64%的商家通过谷歌等渠道投放。

除了站内营销,站外社媒营销也是亚马逊卖家非常关注的渠道,44%的亚马逊企业已经在社交媒体上宣传他们的产品。

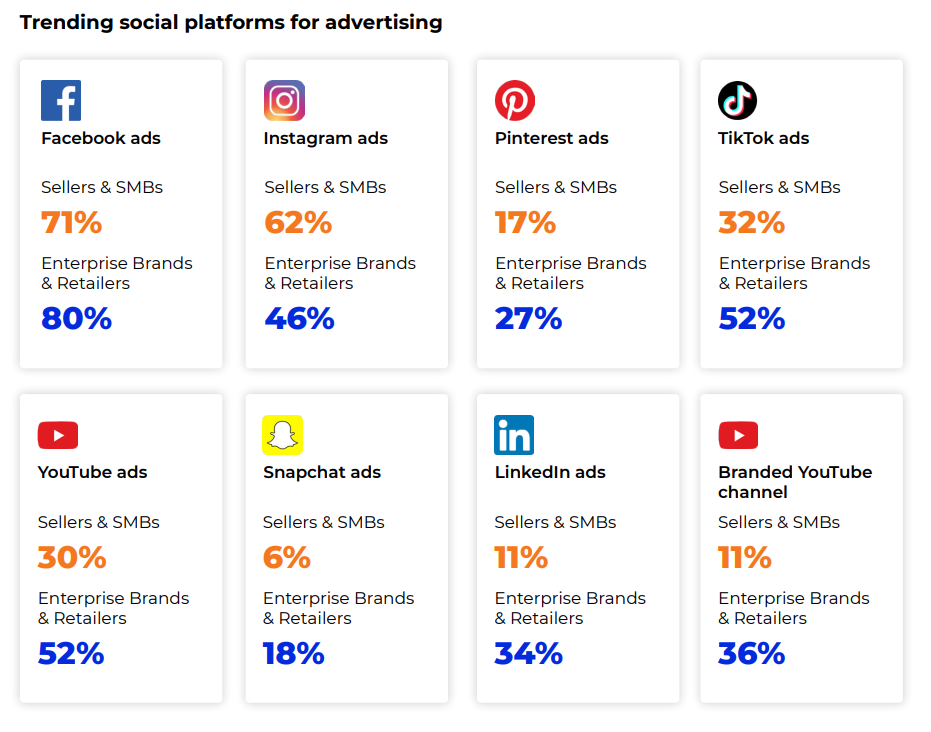

超过20%的亚马逊企业将广告内容发布到品牌或个人社交媒体帐户,近五分之一(18%)的品牌曾与社交媒体影响者合作并推广其产品。下图的统计数据中,Facebook成为最受卖家与中小型企业(71%)以及品牌与零售商(80%)欢迎的社媒广告投放平台。

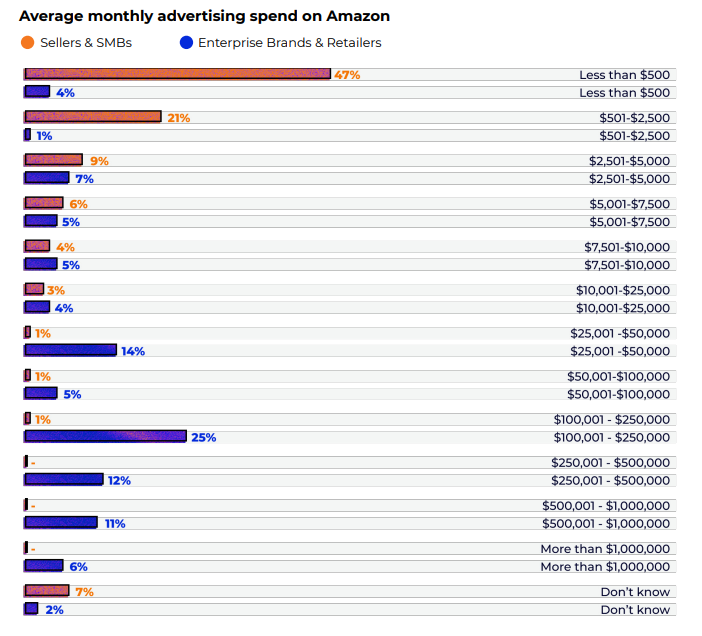

大多数卖家和中小企业(68%)每月在亚马逊上的广告费用从0–2500美元不等,而品牌商和零售商每月的广告成本则更高,大多数(73%)品牌与零售商每月在亚马逊的营销投资约2.5万美元或更多。

近一半(47%)的卖家和中小企业每月在亚马逊的广告支出低于500美元,38%的亚马逊卖家、品牌和企业都担心广告成本有所上涨。

封面图源:图虫创意

图源:Jungle Scout

编译:刘志伟